TQQQ vs QQQ (10년)

13편 (2002~2011) TQQQ와 QQQ 10년 투자 수익 비교 거치식 vs 분할매수 전략

adrichwife

2025. 7. 31. 16:04

2000년대 초반 IT 버블 붕괴 이후 시작된 조정장과 2008년 글로벌 금융위기까지,

2002년부터 2011년은 여전히 투자자에게 험난한 시기였습니다.

그렇다면 이 시기 동안 QQQ와 TQQQ에 투자했을 때 어떤 전략이 유리했을까요?

이번 분석을 통해 레버리지 ETF의 변동성과 분할매수 전략의 회복력을 확인할 수 있습니다.

✅ 거치식 투자 수익 배율 비교

종목/매수단가/매도단가/수익 배율

| QQQ | 2,022.46 | 2,605.15 | 1.29배 (29% 수익) ✅ |

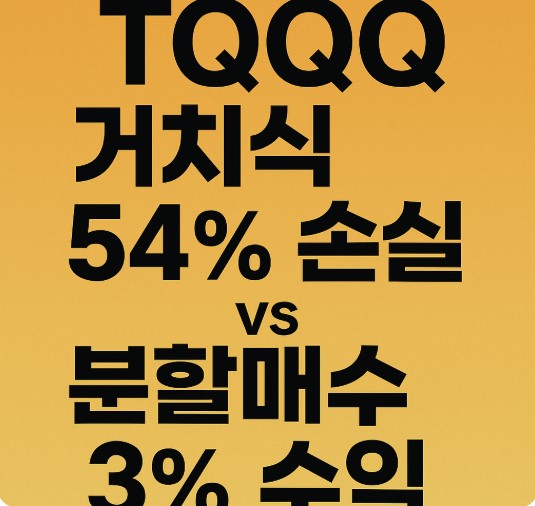

| TQQQ | 2,022.46 | 928.54 | 0.46배 (54% 손실) ❌ |

- QQQ는 10년 동안 약 29%의 수익을 거두며 안정적인 모습을 보였습니다.

- 그러나 TQQQ는 거치식으로 매수했을 경우, 절반 이상의 자산이 사라지는 54% 손실을 기록했습니다.

📌 이는 레버리지 ETF의 장기 거치식 투자 위험성을 다시금 보여주는 사례입니다.

✅ 분할매수 전략 수익 배율 비교

종목/평단가/매도단가/수익 배율

| QQQ | 2,027.65 | 2,605.15 | 1.28배 (28% 수익) ✅ |

| TQQQ | 900.02 | 928.54 | 1.03배 (3% 수익) ✅ |

- QQQ는 분할매수를 해도 수익률은 거치식과 거의 비슷한 28% 수준

- TQQQ는 극적으로 수익을 실현하며 3%의 플러스 전환

👉 분할매수 전략을 통해 큰 낙폭을 방어하며, 회복장을 활용한 결과입니다.

📊 전략별 수익 배율 요약

전략/QQQ 수익 배율/TQQQ 수익 배율

| 거치식 투자 | 1.29배 (수익) ✅ | 0.46배 (손실) ❌ |

| 분할매수 투자 | 1.28배 (수익) ✅ | 1.03배 (수익) ✅ |

📌 결론: TQQQ도 전략만 잘 세우면 ‘생존’할 수 있다

- 💡 거치식으로는 위험했던 TQQQ가, 분할매수 전략을 통해 손실을 피하고 수익까지 실현

- ✅ QQQ는 거치식과 분할매수 모두 안정적인 수익 실현

- 🚨 그러나 레버리지 ETF는 시장 타이밍에 따라 손실 리스크가 매우 큽니다

👉 따라서 반드시 시간 분산 전략(정기적 분할매수)이 필요합니다