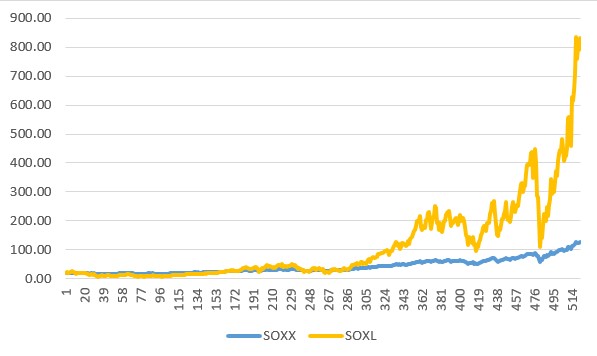

10편 SOXX와 SOXL, 2011~2020 수익률 비교: 레버리지 ETF의 진실

SOXX SOXL 수익률 비교 (2011~2020)

전략을 넘어 구조가 승부를 가르다 — 10년 간 43배 수익의 진실

ETF 투자에서 우리가 추구하는 건 단순히 ‘높은 수익’이 아닙니다.

그 수익이 어떤 구조에서 발생했는지, 어떤 전략이 작용했는지,

그리고 무엇보다 반복 가능성이 있는지를 분석하는 것이 핵심입니다.

이번 2011~2020년은 그런 관점에서 볼 때,

SOXL이 구조적 우위와 시장 상승 사이클을 모두 흡수하며 가장 강력한 결과를 낸 구간입니다.

1. 수익률 비교: 수익률, 이 정도면 말 다했다

| 거치식 투자 | 6.60배 (560%) | 43.35배 (4,235%) |

| 분할매수 투자 | 4.08배 (308%) | 29.21배 (2,821%) |

📌 핵심 요약:

- SOXL은 전략 구분 없이 수익률 ‘폭발’

- SOXX는 안정성과 성장의 완벽한 조화 유지

2. SOXL, 구조적 우위가 현실화된 시기

2-1. 왜 SOXL이 이토록 강했을까?

- 2011~2020년은 반도체 산업이 서버, 클라우드, 5G, 모바일 수요로 고속 성장한 구간

- 이 상승장을 SOXL의 3배 레버리지가 완전히 흡수

- 거치식 투자만으로도 4,235%라는 수익률을 만들어냄

이는 단순한 우연이 아닙니다.

지속적이고 방향성 있는 상승장에서는 레버리지 ETF의 복리 구조가 이론대로 수익률을 폭발시킨 가장 전형적인 사례입니다.

2-2. 분할매수도 압도적 성과

분할매수 전략 역시 2,821% 수익률,

이는 일반적인 기술주 투자자들이 평생에 한 번 경험할까 말까 한 수준의 결과입니다.

저점 매수를 꾸준히 반복하고, 상승장에서 복리를 키운 결과입니다.

3. SOXX, 꾸준한 성장의 교과서

SOXX는 이번 구간에서 다음과 같은 성과를 기록했습니다:

- 거치식 수익률: 6.60배 (560%)

- 분할매수 수익률: 4.08배 (308%)

이는 일반 ETF 기준으로도 매우 훌륭한 성과이며,

안정성과 수익률 사이의 최적 밸런스를 유지한 장기투자용 ETF로서의 입지를 확인한 사례입니다.

4. 전략적 시사점: 이제는 ‘ETF 구조’가 먼저다

이 시기 데이터는 단순히 분할매수냐 거치식이냐의 논쟁을 넘어서

ETF 자체의 구조적 특성에 따라 수익률이 완전히 달라진다는 점을 강력히 시사합니다.

- SOXL은 상승장에서의 파괴력은 독보적이지만, 조정장에서는 치명적일 수 있으므로 시장 방향성과의 정합성이 중요합니다.

- SOXX는 상승장이든 조정장이든, 장기적으로 복리 성장을 기대할 수 있는 최적의 안정형 ETF입니다.

5. 결론: 전략보다 구조, 구조보다 방향

이번 2011~2020년 데이터는 한 가지 중요한 메시지를 던집니다.

“레버리지는 위험이 아니라, 잘 다뤘을 때 가장 강력한 복리 엔진이다.”

SOXL이 거치식, 분할매수 모두에서 SOXX를 압도한 이 구간은

시장, 전략, ETF 구조가 완벽하게 정렬되었을 때 어떤 일이 벌어지는지를 실증적으로 보여주는 역사적 구간입니다.